Одним из наиболее привлекательных активов для опытных инвесторов и среднестатистических россиян стали купонные облигации, представленные в большом ассортименте на фондовом рынке РФ. Все дело в том, что по этим бондам производится не только выплата номинала в заранее обозначенные сроки, но и положен процент по купону. "Купонный бонус" выплачивается с периодичностью, определяемой эмитентом (практически все они в России делают это раз в полгода или квартал). Во временные промежутки между платежами, он накапливается в виде НКД, уметь вычислять который особенно важно тем, кто занимается куплей и продажей долговых бумаг.

Что это такое и в чем суть?

Таким образом суть в том, что НКД по облигациям это отличный способ "сфотографировать" доходность ценной бумаги в любую минуту, а не только в день выплаты купона.

Ознакомиться с видами облигаций и их группировкой по основным характеристикам можно здесь.

Если бы не было НКД

Рассмотрим подробнее, как могли бы разворачиваться торги, если бы этот показатель игнорировался.

Если инвестор Иван Иванович захочет срочно "перетряхнуть" свой портфель ценных бумаг и избавиться от некоторых облигаций (по процентному типу) для получения денежного эквивалента, а приспичит это ему за пару дней до получения стоимости купона без НКД, при отсутствии последнего он мог бы потерять право на получение стоимости по купону.

Если инвестор Иван Иванович захочет срочно "перетряхнуть" свой портфель ценных бумаг и избавиться от некоторых облигаций (по процентному типу) для получения денежного эквивалента, а приспичит это ему за пару дней до получения стоимости купона без НКД, при отсутствии последнего он мог бы потерять право на получение стоимости по купону.

В то же время новый счастливый обладатель бумаг, Пётр Васильевич, при желании уже через два дня мог бы получить купонный доход, в том числе и за период, когда облигации еще были чужими.

К чему бы привела подобная ситуация торгов? Конечно же оборот ценных бумаг на долговом рынке упал бы, потому что торговать оными, оставаясь в минусе, малопривлекательно. А все основные сделки были бы приурочены только к дням ожидаемых выплат.

Следует учитывать, что накопленный купонный доход - это динамичная величина, которая изменяется ежедневно. Как только выплата финансов произошла, денежные накопления на купонах плавно начинают нарастать, что происходит вплоть до даты очередного "сброса" средств инвестору.

При приобретении облигации

Если Анна Петровна интересуется покупкой облигации, относительно которой идет торг по 100% номиналу, чтобы её купить, ей придётся заплатить не видимую в стакане котировок цену по конкретной бумаге, а 100% + НКД.

![]() Так происходит потому, что передача из портфеля в портфель происходит в середине купонного периода. Например, предыдущий хозяин облигации держал её у себя 2 месяца, а за это время купонный доход накапливался. Допустим, данный эмитент проводит платежи по купону раз в 6 месяцев, значит Анна Петровна должна компенсировать бывшему владельцу бонда сумму дохода, который был накоплен в промежутке времени от одной купонной выплаты до другой.

Так происходит потому, что передача из портфеля в портфель происходит в середине купонного периода. Например, предыдущий хозяин облигации держал её у себя 2 месяца, а за это время купонный доход накапливался. Допустим, данный эмитент проводит платежи по купону раз в 6 месяцев, значит Анна Петровна должна компенсировать бывшему владельцу бонда сумму дохода, который был накоплен в промежутке времени от одной купонной выплаты до другой.

Когда пройдёт еще 4 месяца и снова наступят сроки очередной выплаты, Анна Петровна получит от эмитента сумму за полгода, которая покроет её расходы на переплату за облигацию при выкупе. Вдобавок к этому она получит уже и свой собственный доход за те четыре месяца, которые облигация была у неё.

Во время продажи

![]() Если Николай Павлович приобрёл бумагу четыре месяца назад, и за месяц до выплаты купона по облигации принимает решение продать её (это будет досрочная продажа), так как ему нужны наличные, он получает доход за счёт покупателя, который заплатит ему полную стоимость самой облигации + накопленный купонный доход за четырехмесячный срок.

Если Николай Павлович приобрёл бумагу четыре месяца назад, и за месяц до выплаты купона по облигации принимает решение продать её (это будет досрочная продажа), так как ему нужны наличные, он получает доход за счёт покупателя, который заплатит ему полную стоимость самой облигации + накопленный купонный доход за четырехмесячный срок.

Где посмотреть текущее значение?

Сумму НКД можно узнать двумя способами:

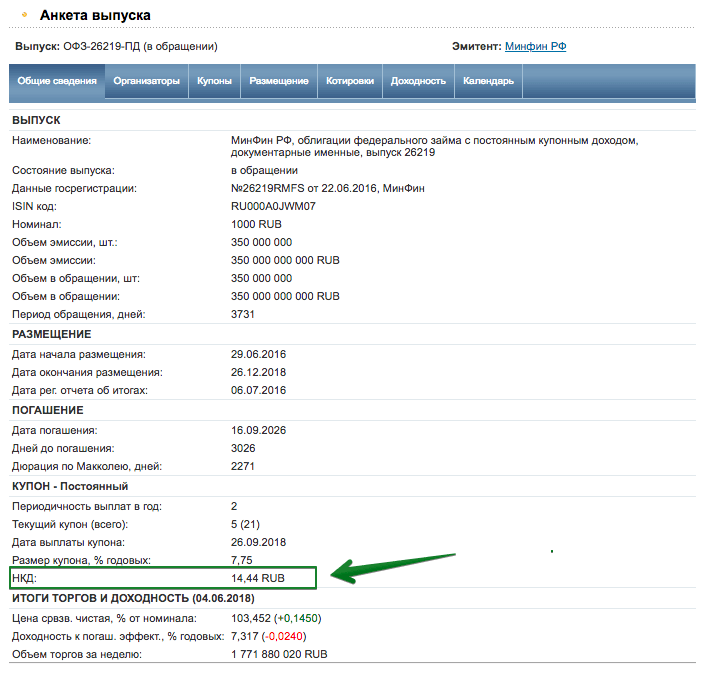

- Воспользоваться сайтом РусБондс, просмотрев общие сведения заинтересовавшей вас облигации.

Значение НКД для одного из ОФЗ

Значение НКД для одного из ОФЗ - Получить информацию в торговом терминале QUIK, изучив столбец «НКД».

Как рассчитать самому?

Рассмотрим на примере:

- Номинал бумаги - 1000 рублей.

- Размер купона - 7% с выплатами раз в полгода 1 октября и 1 апреля

- 1 мая инвестор выставляет на торги свою ценную бумагу (таким образом, он являлся её владельцем 30 дней с момента получения последнего купонного платежа).

Расчёт (в невисокосный год): если учитывать, что 7% годовых составит 70 рублей, то

НКД=70(30/365)=5,75 руб.

Именно такую сумму должен получить инвестор при покупке облигаций от потенциального владельца, помимо её цены, в качестве накопленного купонного дохода.

Можно использовать также специальную формулу:

НКД = N*(C/100)*T/365,

где:

- N – номинал в рублях;

- С – процентная ставка;

- Т – количество дней с момента последней выплаты купона.

Получаем то же самое: НКД = 1000(7/100)30/365=5,75 руб.

Инвесторы любят пользоваться и таким, более лёгким, двухшаговым способом:

- Вычисляют количество накопленных "доходных бонусов" в день, разделяя размер купона (в рублях) на периодичность выплат.

- Сумму умножают на количество дней, которые прошли с момента последнего платежа.

Налоги долговых ценных бумаг

Налогообложение на купонный доход от облигаций регулируются организацией, их выпускающей, поэтому купонные выплаты приходят на счёт инвестора в "чистом виде", то есть уже свободными от налога.

Если облигация была приобретена в начале купонного периода и продана другому держателю, который при покупке выплатил сумму с учётом НКД, налог взымается брокером, проводившим сделку.

Про все особенности налогообложения ОФЗ, корпоративных и валютных облигаций можете почитать в нашей отдельной статье.

Итог

Таким образом, скупив облигации с "длинным" сроком погашения и приличными выплатами по купону, их можно продержать в своём портфеле два-три месяца, после чего реализовать, заработав на этом. Зная НКД, всегда можно продать бумаги без потери начисленного процента по купону, независимо от того, сколько времени они у вас пробыли.

23527 просмотровЗаметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter