Многие думают, что термин «ликвидность» – это что-то сложное из мира экономики или бизнеса. А на самом деле это широкое понятие, которое применимо во всех сферах людской жизни. Слово звучит заумно и в переводе с латинского означает жидкий, перетекающий. Общая же идея ликвидности примитивная, но мы расскажем простыми словами где возникают сложности.

Многие думают, что термин «ликвидность» – это что-то сложное из мира экономики или бизнеса. А на самом деле это широкое понятие, которое применимо во всех сферах людской жизни. Слово звучит заумно и в переводе с латинского означает жидкий, перетекающий. Общая же идея ликвидности примитивная, но мы расскажем простыми словами где возникают сложности.

Для навигации по видам ликвидности, воспользуйтесь содержанием. Но для более глубокого понимания материала рекомендуем читать последовательно.

Что значит ликвидный?

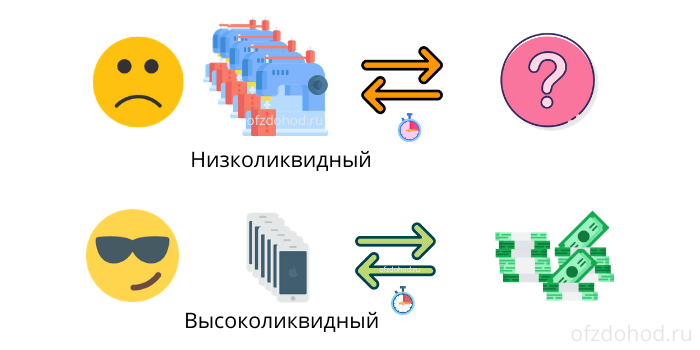

Чем легче обменять товар на деньги, тем более ликвидным он считается. Понятие ликвидности вообще не существует отдельно, оно всегда рядом с каким-либо предметом. Например, промышленные швейные машины имеют низкую ликвидность – потому что их сложно быстро продать по реальной стоимости. А продукты питания, такие как мясо, рыба или яйца реализовать легко, у них высокая ликвидность.

- Высоколиквидный – легко быстро продать по рыночной стоимости (вклады, акции, облигации).

-

Низколиквидный – сложно продать, нужно долго ждать покупателя (недвижимость, бизнес, товары).

Если сравнивать любой товар с ценными бумагами, то все эти айфоны тоже относятся к низколиквидным. Потому что продать облигацию намного быстрее чем айфон.

А теперь самое важное:

Ликвидность есть у любого актива.

В переводе с финансового языка – у любого ценного имущества.

Деньги

![]() Ликвидность у денег максимальная. Деньги – это тоже актив. Их всегда можно обменять на любой материальный эквивалент. Кроме случаев, когда они теряют своё значение: во времена оккупации, переворотов, гиперинфляции, конфискационных реформ и прочих форс-мажорных обстоятельств. Тогда ликвидность сохраняют валюты других государств или деньги нового государства.

Ликвидность у денег максимальная. Деньги – это тоже актив. Их всегда можно обменять на любой материальный эквивалент. Кроме случаев, когда они теряют своё значение: во времена оккупации, переворотов, гиперинфляции, конфискационных реформ и прочих форс-мажорных обстоятельств. Тогда ликвидность сохраняют валюты других государств или деньги нового государства.

Например, утратили свою ликвидность рубли СССР, взамен появились новые деньги РФ. При гиперинфляции начала 90-х ликвидность новых денег ослабла. Люди старались как можно быстрее купить на них любой товар, который дорожал каждую неделю. Надёжной валютой с высокой ликвидностью после отмены советской статьи УК об уголовной ответственности за валютные операции стал доллар США.

Изменение ликвидности денег также напрямую связано с инфляцией: цены на товары растут одновременно с падением покупательной способности национальной валюты.

Ликвидность компаний

Ликвидность предприятия – это мера платёжеспособности компании, которая зависит от ликвидности её активов. Она рассчитывается чтобы понять, может ли компания в срок расплатиться по своим долгам. Чем лучше показатели, тем проще получить кредит в банке.

Ликвидность предприятия – это мера платёжеспособности компании, которая зависит от ликвидности её активов. Она рассчитывается чтобы понять, может ли компания в срок расплатиться по своим долгам. Чем лучше показатели, тем проще получить кредит в банке.

Если у фирмы много денег на счетах, а на складах большие запасы востребованных товаров – она без проблем рассчитается в срок.

Если же склады пустые, денег нет, и есть только разваливающийся завод в пригороде, то в случае банкротства кредиторы будут очень долго ждать свои средства.

Если же склады пустые, денег нет, и есть только разваливающийся завод в пригороде, то в случае банкротства кредиторы будут очень долго ждать свои средства.

На основе бухгалтерского баланса считают коэффициент ликвидности. Он показывает соотношение долгов предприятия и оборотного капитала. Ликвидность компании бывает текущая, быстрая и абсолютная. Прежде чем перейти к формулам расчёта этих коэффициентов, нужно разобраться с видами активов.

Ликвидность баланса

Баланс фирмы делится на две категории: активы и пассивы.

Баланс фирмы делится на две категории: активы и пассивы.

Ликвидность баланса предприятия показывает, сможет ли компания за счёт своих активов покрыть все обязательства. Грубо говоря, хватит ли денег, чтобы расплатиться по долгам.

Активы и пассивы делятся на четыре группы, их принято нумеровать и обозначать буквами А и П соответственно. На таблице ниже изложены зависимость этих групп и правила ликвидности в последнем столбце.

| Активы | Пассивы | Условие ликвидности | ||

|---|---|---|---|---|

| А1 | самые ликвидные активы: деньги на счетах и краткосрочные финансовые вложения. | П1 | самые срочные обязательства: кредиторская задолженность. | А1 ≥ П1 |

| А2 | быстрореализуемые активы: краткосрочная дебиторская задолженность. | П2 | краткосрочные пассивы: краткосрочные кредиты и займы, задолженность участникам по дивидендам и другим доходам. | А2 ≥ П2 |

| А3 | медленно реализуемые активы: запасы, НДС, долгосрочная дебиторская задолженность. | П3 | долгосрочные пассивы: долгосрочные кредиты. | A3 ≥ ПЗ |

| А4 | труднореализуемые активы: внеоборотные активы. | П4 | устойчивые пассивы: доходы будущих периодов, резервы предстоящих расходов и платежей. | А4 ≤ П4 |

Сопоставив А1 и А2 с П1 и П2 мы выясним текущую ликвидность, а А3 и А4 с П3 и П4 — перспективную ликвидность. Так можно спрогнозировать платёжеспособность предприятия на основе сравнения будущих поступлений и платежей.

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности, или коэффициент покрытия, равен отношению оборотных активов к краткосрочным обязательствам (текущим пассивам). Его рассчитывают по формуле:

Ктл = оборотные активы / краткосрочные обязательства

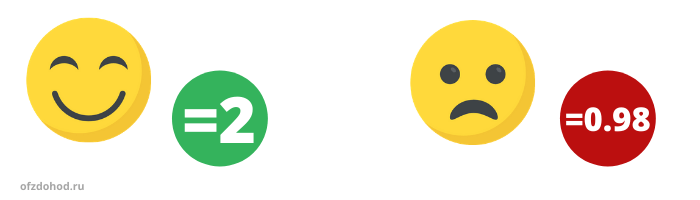

Этот коэффициент показывает, как компания может погашать текущие обязательства за счет только оборотных активов. Чем выше коэффициент, тем выше платёжеспособность предприятия. Если этот показатель ниже 1,5, значит, предприятие не в состоянии вовремя оплачивать все счета. Идеальный показатель — 2.

Коэффициент быстрой ликвидности

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей.

Этот коэффициент показывает способность ответить по текущим долгам в случае возникновения каких-либо сложностей.

Коэффициент быстрой ликвидности равен отношению высоколиквидных текущих активов к краткосрочным обязательствам. К высоколиквидным текущим активам не относят материально-производственные запасы, потому что, если их срочно продать, мы получим сильные убытки. Коэффициент быстрой ликвидности рассчитывают по формуле:

Кбл = (краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + остаток на счетах) / текущие краткосрочные обязательства.

Нормой считается, если коэффициент ≥ 1.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности равен отношению средств на счетах компании и краткосрочных финансовых вложений к текущим обязательствам. Этот показатель рассчитывают так же, как и коэффициент быстрой ликвидности, но без учета дебиторской задолженности:

Кал = (остаток на счетах + краткосрочные финансовые вложения) / текущие краткосрочные обязательства.

Нормальным считается, когда этот коэффициент по крайней мере ≥ 0,2.

Ликвидность банка

Ликвидность банка – это его способность быстро и своевременно выполнить любые принятые на себя обязательства. Такой возможностью обладают банки, имеющие высоколиквидные вложения и резервы. При этом в качестве резервов могут выступать разные активы, например, акции и облигации.

Перефразируя простыми словами, банк не может выдавать кредиты всем без разбора, рассчитывая только на имеющиеся активы и средства собственных вкладчиков. Так как у банка должны быть свободные средства, которыми они погашают свои срочные обязательства. А также у банка должен быть капитал, который позволит эти вклады возвратить, если их затребуют раньше.

Перефразируя простыми словами, банк не может выдавать кредиты всем без разбора, рассчитывая только на имеющиеся активы и средства собственных вкладчиков. Так как у банка должны быть свободные средства, которыми они погашают свои срочные обязательства. А также у банка должен быть капитал, который позволит эти вклады возвратить, если их затребуют раньше.

Поэтому банковские организации регулируются Центробанком. В случае если нормативы банком не соблюдаются, Центробанк штрафует кредитную организацию и выносит предупреждение. А если, это не поможет избежать следующих нарушений, то вообще лишает лицензии.

Рынок

Ликвидность есть не только у отдельных компаний или банков, но и у целых рынков — ценных бумаг, услуг и так далее. У рынка будет высокая ликвидность, если на нём регулярно заключаются сделки, но при этом разница в ценах заявок на покупку и продажу невелика. Причём таких сделок должно быть много, чтобы каждая отдельная сделка на рынке не оказывала существенного влияния на цену товара.

Ликвидность есть не только у отдельных компаний или банков, но и у целых рынков — ценных бумаг, услуг и так далее. У рынка будет высокая ликвидность, если на нём регулярно заключаются сделки, но при этом разница в ценах заявок на покупку и продажу невелика. Причём таких сделок должно быть много, чтобы каждая отдельная сделка на рынке не оказывала существенного влияния на цену товара.

Читайте подробнее на эту тему: Абсорбирование ликвидности или как Центробанк регулирует ликвидность рынка.

Ценные бумаги

Ликвидность ценных бумаг на фондовом рынке оценивают по объёму торгов и величине спреда. Спред — это разница между максимальными ценами заявок на покупку и минимальными ценами заявок на продажу. Чем больше сделок и меньше разница, тем выше ликвидность.

Если можно быстро продать или купить много акций определенной компании без существенного изменения цены, то такие бумаги можно считать ликвидными, и наоборот.

Анализ ликвидности

Для предприятий анализ ликвидности заключается в вычислении платёжеспособности компании на основе бухгалтерского баланса. Ликвидность баланса означает ликвидность предприятия. Это первое что нужно сделать, чтобы узнать сможет ли бизнес рассчитаться по всем обязательствам. Формулы мы приводили выше в статье.

Для предприятий анализ ликвидности заключается в вычислении платёжеспособности компании на основе бухгалтерского баланса. Ликвидность баланса означает ликвидность предприятия. Это первое что нужно сделать, чтобы узнать сможет ли бизнес рассчитаться по всем обязательствам. Формулы мы приводили выше в статье.

В отличие от банков, компания сама устанавливает свой показатель ликвидности. Если бизнес не занимает много средств на стороне, а товары покупаются на небольшие суммы, то показатель будет небольшой.

А вот активно используются кредитные средства, то высоколиквидных активов должно быть как можно больше.

Влияющие факторы

Очевидно, для хорошей ликвидности бизнесу нужно иметь много ликвидных активов. Собственный капитал, остатки на счетах, быстрореализуемые товары, краткосрочные вложения. Продробнее о видах активов мы писали выше.

Очевидно, для хорошей ликвидности бизнесу нужно иметь много ликвидных активов. Собственный капитал, остатки на счетах, быстрореализуемые товары, краткосрочные вложения. Продробнее о видах активов мы писали выше.

Вот примеры нескольких действенных способов повышения ликвидности:

- Снижение зависимости от факторов сезонности.

- Привлечение альтернативных источников финансирования.

- Улучшение договорной и платёжной дисциплины.

- Ограничение чрезмерных инвестиционных вложений.

Заключение

Ликвидность – это свойство всего, что имеет ценность. Это важнейшее понятие в экономике и применительно к разным сферам жизни приобретает дополнительные значения. Любому инвестору или бизнесмену постоянно нужно оценивать ликвидность своих активов. Всестороннее понимание этого концепта необходимо каждому, кто претендует на финансовую грамотность. В этой статье мы не коснулись многих нюансов, но надеемся дали хорошую основу для дальнейшего самостоятельного изучения.

18953 просмотраЗаметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter