Впервые понятие дюрация (англ. duration — «длительность») было использовано американским учёным Ф. Маколеем в 1938 году. Он предложил сравнивать облигации не по сроку до погашения, а по средневзвешенному сроку до получения купонов и номинала.

Дюрация – это средневзвешенный срок окупаемости облигации.

Суть простыми словами

Дюрация – это когда выплаты по купонам окупают стоимость покупки облигации. Срок окупаемости учитывает все купонные платежи, выплаченные в разное время, и различные особенности облигации, такие как амортизация или оферта. Если купонных платежей, амортизации и оферты нет, то дюрация совпадает со сроком до погашения облигации.

![]() Суть. Очень упрощенно, но смысл примерно такой. Когда вы покупаете облигацию, вы платите её рыночную стоимость. Рыночная стоимость указывается в процентах от номинальной стоимости. Пусть наша облигация будет стоить 101%. При номинальной стоимости 1000 рублей, мы купим её за 1010 рублей. Она приносит нам 50 рублей в год. Допустим срок погашения у неё через 50 лет. Значит окупится она за счет купонов раньше: 1010/50 = 20.2. Т.е. примерно через 20 лет – это и есть дюрация.

Суть. Очень упрощенно, но смысл примерно такой. Когда вы покупаете облигацию, вы платите её рыночную стоимость. Рыночная стоимость указывается в процентах от номинальной стоимости. Пусть наша облигация будет стоить 101%. При номинальной стоимости 1000 рублей, мы купим её за 1010 рублей. Она приносит нам 50 рублей в год. Допустим срок погашения у неё через 50 лет. Значит окупится она за счет купонов раньше: 1010/50 = 20.2. Т.е. примерно через 20 лет – это и есть дюрация.

Чем больше времени до погашения, тем больше дюрация: инвестор будет дольше возвращать свои деньги. И наоборот: если купонные платежи большие и более частые, а времени до погашения немного, то дюрация будет меньше, потому что инвестор быстрее вернет свои деньги.

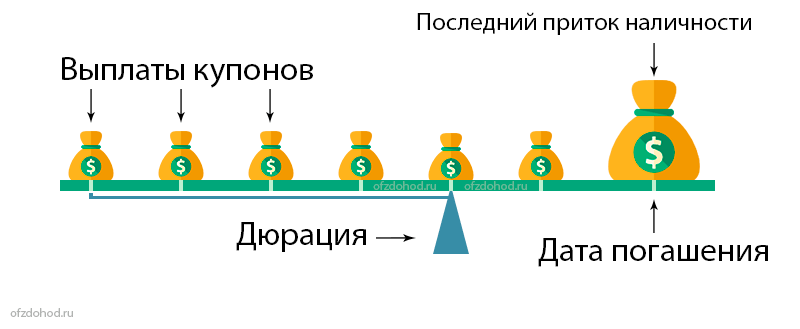

Если представить, что предполагаемые платежи - это денежные мешки, расставленные на детских качелях, то:

- расстояния между ними - это промежутки между платежами;

- величина мешков - объем выплаченных средств (один самый большой - это последний поток наличности);

- количество купюр в них - стоимость каждой из выплат.

Чтобы уравновесить качели, на которых стоит некое количество мешочков и один большой "баул" с деньгами, мы должны выбрать точку равновесия. Показателем дюрации в этой модели будет расстояние от найденной точки до начала качелей.

Для чего нужна?

С помощью дюрации инвесторы и аналитики измеряют средний срок возврата инвестиций. Дюрация также помогает понять, насколько чувствительна актуальная цена облигации к изменению ключевой ставки ― это важно учитывать при покупке облигации.

При одинаковой доходности, нужно выбирать облигации с меньшей дюрацией.

Цены облигаций и процентные ставки двигаются в противоположных направлениях (вспоминаем качели): если одна сторона взмывает вверх, другая падает вниз (и наоборот). Облигации с большой (длительной) дюрацией являются более чувствствительными к скачкам процентов.

Таким образом, дюрация – это показатель риска.

Главное что нужно понять:

Чем выше дюрация, тем выше риск для инвестора!

Также дюрация позволяет оценить другие финансовые активы с фиксированными выплатами. Например, банки могут рассчитывать дюрацию кредитов и кредитных портфелей. Но это уже другая история.

Как узнать дюрацию

Считать самостоятельно ничего не нужно. Посмотреть значение дюрации обычно можно в сервисах с калькулятором доходности облигаций. Это поможет принять взвешенное решение относительно инвестиций в те или иные облигации.

Найти калькулятор доходности облигаций можно здесь:

Найти калькулятор доходности облигаций можно здесь:

- Калькулятор облигаций на rusbonds.

- Калькулятор на сайте мосбиржи.

- На smart-lab.

- cbonds.ru (платные инструменты).

Значение дюрации также есть в торговом терминале QUIK.

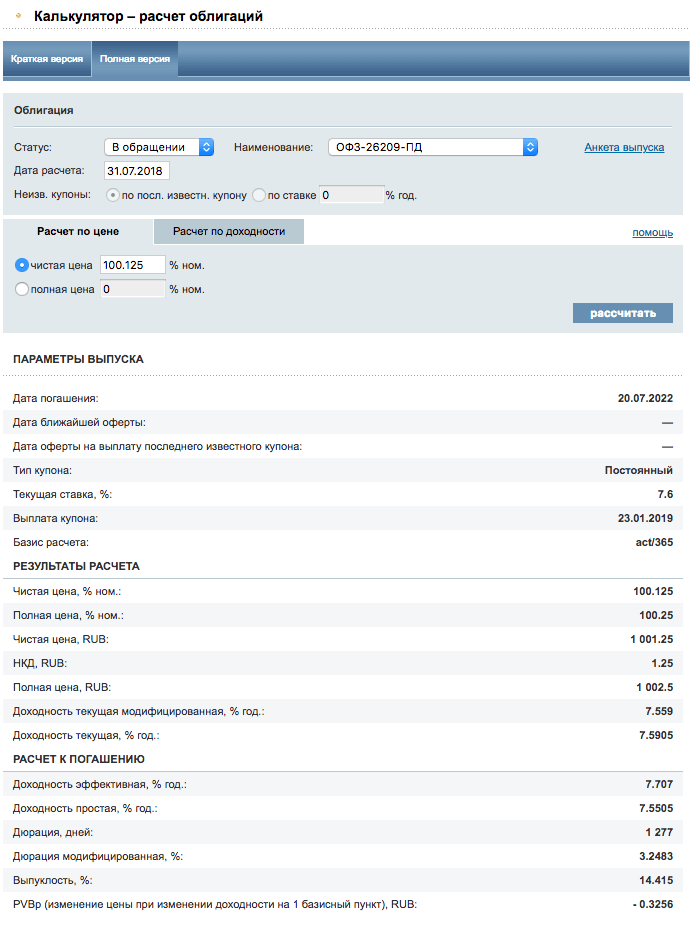

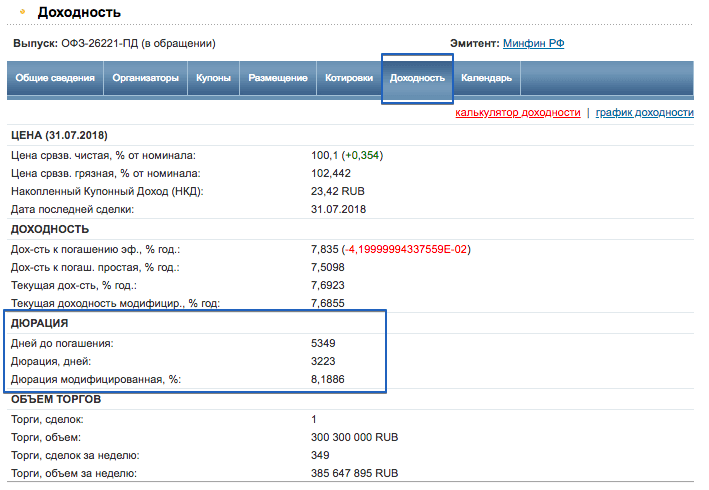

Рассмотрим на первом примере.

Как использовать калькулятор:

- перейдя на страницу сайта, из выпадающего списка «Наименование» необходимо выбрать нужную облигацию, подходящую по доходности;

- в поле «Расчет по цене» - «Чистая цена» вводим рыночную цену на данный момент, которая есть сейчас;

- нажимаем кнопку «Рассчитать».

Ещё значение дюрации можно посмотреть на сайте rusbonds на страницах облигаций во вкладке «Доходность».

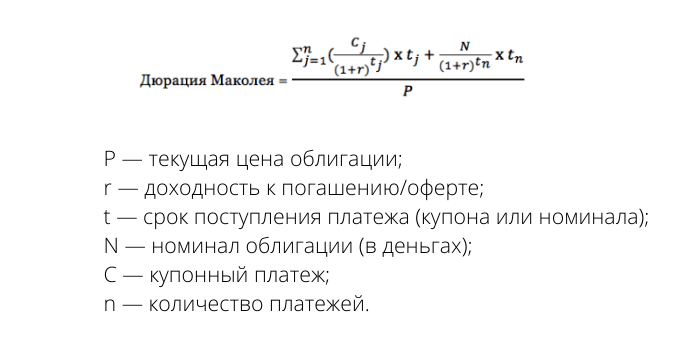

Дюрация Маколея: формула расчёта

Наиболее известный способ расчета дюрации — формула Маколея. Дюрация Маколея – это средневзвешенное время до получения купонов и номинала. Дюрация Маколея измеряется в годах.

В формуле Маколея каждый платеж по облигации получает свой вес в зависимости от срока, когда он будет получен по методу дисконтирования: чем раньше поступает платеж, тем выше его вес. Сумма взвешенных платежей делится на текущую рыночную цену и получается искомый результат.

Формула является довольно сложной и запутанной, поэтому обычные инвесторы к самостоятельным расчетам по ней прибегают крайне редко, предпочитая использовать специальные сервисы с готовыми значениями по каждому виду облигаций. Как раз это значение можно увидеть в терминале в QUIK.

Упрощенное объяснение формулы:

В числителе: Сумма из (поступление по облигации * время поступления)

Знаменатель: Цена облигации + НКД

Поступления по облигациям – это все будущие платежи: купоны и погашение. Так как это будущие платежи разного времени, нужно каким-то образом привести их к сегодняшнему дню. С точки зрения математики, эти платежи надо освободить от доходности, то есть дисконтировать. Это делается потому, что 1000 рублей сейчас НЕ РАВНЫ этой сумме через 1 год, через 2 и т.п. Дисконтирование — это процесс, обратный начислению процентов.

Более важно просто понимать, что дюрация облигаций зависит от цены и оставшегося до погашения срока, при этом:

- При неизменной цене, если срок до погашения уменьшается, дюрация тоже уменьшается.

- При неизменном сроке, если цена на облигацию вырастает, то дюрация тоже уменьшается; если же цена снижается, то увеличивается.

Таким образом, дюрация облигаций постоянно меняется, она пересчитывается каждый день и каждый день будет разной.

Модифицированная дюрация

Модифицированная дюрация — это второй способ измерения дюрации. С ее помощью инвестор определяет, на сколько процентов изменится цена облигации, если изменятся процентные ставки.

MD = Дюрация Маколея / (1 + процентная ставка)

Для небольших изменений работает следующая формула:

Изменение цены / Рыночная цена с НКД = −MD × Изменение ставок

Учитывая, что в QUIK дюрация Маколея измеряется в днях, полученное значение необходимо разделить еще на 365.

Модифицированная дюрация является безразмерной величиной, а ее математический смысл заключается в следующем: модифицированная дюрация является приближенным изменением стоимости облигации в ответ на изменение доходности на 1% (100 базисных пунктов).

Например, MD равна 3, цена облигации с учетом НКД — 95%, доходность к погашению — 8% годовых. Мы можем определить, как изменится цена, если доходность вырастет на 0,5 процентного пункта и станет равна 8,5%.

Х / 0,95 = −3 × 0,005

Х = −3 × 0,005 × 0,95 = −0,01425

Если доходность вырастет на 0,5%, цена облигации снизится на 1,4%.

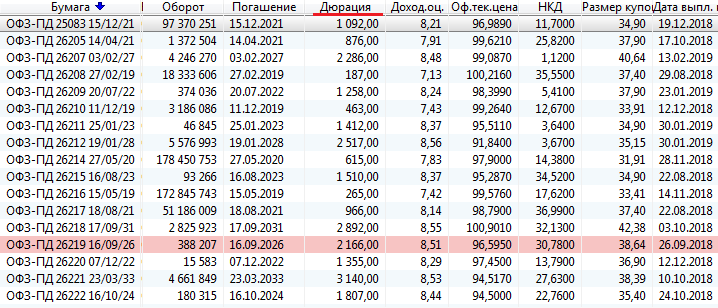

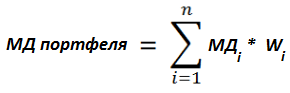

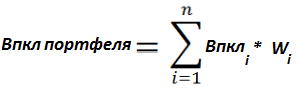

Дюрация портфеля

Дюрация портфеля — это средневзвешенная модифицированная дюрация отдельных облигаций.

Упрощенно рассчитывается, как сумма произведений дюрации каждого выпуска на его долю:

Пример: составлен портфель из двух бумаг. Доля первой бумаги 30%, ее дюрация 0,8. Доля второй бумаги 70%, дюрация 1,4. Дюрация всего портфеля будет равна 0,3*0,8 + 0,7*1,4 = 1,22.

При формировании портфеля дюрация используется согласно следующей стратегии:

- Если ожидается снижение уровня процентных ставок, то инвестору стоит повысить дюрацию портфеля, чтобы извлечь большую прибыль из-за роста цен.

- Если ожидается рост процентных ставок, то стоит снизить дюрацию портфеля, чтобы сократить потери от снижения цен.

- Если у вас нет сформированного мнения о будущей динамике процентных ставок, формируйте портфель так, чтобы его дюрация была примерно равна сроку предполагаемого инвестирования.

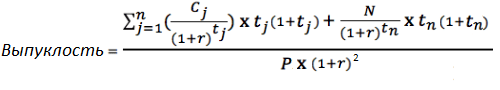

Выпуклость облигаций

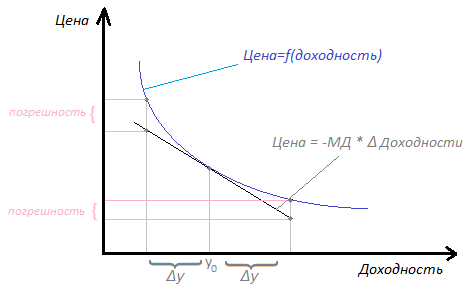

Для обычного частного инвестора объем приведенный выше информации вполне достаточен, чтобы управлять процентным риском небольшого портфеля, используя дюрацию. Но для более точных расчетов, важность которых возрастает с ростом суммы и сроков инвестиций, необходимо познакомиться еще с одним понятием. Модифицированная дюрация дает только приблизительную оценку и подходит лишь для небольших изменений доходности.

Зависимость цены облигации от ее доходности не линейная, а выпуклая.

Выпуклость облигаций бывает позитивной и негативной, а точное значение выпуклости для конкретных облигаций можно посмотреть на rusbonds. В некоторых источниках выпуклость называют конвекцией.

Таким образом, чем больше изменение процентной ставки, тем больше реальное изменение стоимости будет отклоняться от расчетного. Диапазон ставок, в котором погрешность можно считать несущественной, зависит от параметров конкретной облигации и объема средств, которые планируется в нее инвестировать.

Математический смысл выпуклости выходит за рамки этой статьи, но для практического применения обычному частному инвестору он, в общем-то, ни к чему. Значение выпуклости можно найти на тех же специализированных ресурсах вроде rusbonds.ru или cbonds.ru.

Вот главное, что нужно понимать о выпуклости:

- Одновременное использование дюрации и выпуклости дает более корректное значение изменения доходности облигации в ответ на смещение процентных ставок.

- При прочих равных большая выпуклость более выгодна для инвестора.

Выпуклость портфеля облигаций измеряется аналогично дюрации портфеля: выпуклость каждой бумаги умножается на её вес в портфеле и полученные значения складываются.

Приведенные показатели дюрации и выпуклости справедливы только для обыкновенных облигаций без встроенных опционов. Если изменение доходностей приводит к изменениям предполагаемых денежных потоков облигации, то меры дюрации и выпуклости применимы лишь в некоторых специфических случаях.

Как применить на практике?

Существует определенная стратегия покупки-продажи на рынке облигаций, основанная на дюрации.

- Если в ближайшее время ожидается повышение процентных ставок, инвестировать выгоднее в облигации с меньшей дюрацией, так как в цене они упадут несущественно.

- Если прогнозируется снижение ключевой ставки, то цены на облигации возрастут, и есть смысл выкупать бумаги с большей дюрацией – они больше вырастут в цене.

- При прочих равных нужно выбирать облигацию с меньшей дюрацией.

Вам будет интересно: Зачем центробанк изменяет ключевую ставку?

На практике. Так как стоимость денег, как и сама дюрация, зависят от процентной ставки, есть прямая связь между изменением процентной ставки и изменением стоимости облигации в зависимости от дюрации.

Пример (ниже речь про модифицированную дюрацию):

Повысили ставку на 1%

- Облигации с дюрацией 2 упали на 2%

- Облигации с дюрацией 5 упали на 5%

- Облигации с дюрацией 10 упали на 10%

Понизили ставку на 6.5% (так было в России несколько лет назад — правда ставку тогда повысили).

- Облигации с дюрацией 2 выросли на 13%

- Облигации с дюрацией 5 выросли на 32.5%

- Облигации с дюрацией 10 выросли на 65%

Следует отметить, что у облигации с нулевым купоном дюрация и срок погашения одинаковы, а у купонных она будет всегда иметь меньшее значение, чем срок погашения.

Очень надеемся, что эта статья была максимально понятной и полезной для сообщества инвесторов. Теперь, зная о дюрации облигаций, вы сможете снизить риски от изменения процентных ставок и составить правильный портфель и покупать только выгодные долговые бумаги. Удачных капиталовложений!

12545 просмотровЗаметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter