Облигации федерального займа представляют собой ценные бумаги, которые выпускаются Министерством финансов России. Они стандартного вида, их главная особенность в том, что надежность облигаций (а соответственно вложенных денег) регулируется непосредственно государством. Существует несколько видов этих бумаг, одним из них является ОФЗ-ПК. В чем отличие этих облигаций от других видов?

Что это такое?

ОФЗ-ПК – это облигации федерального займа с переменным купоном. Это обычная государственная облигация. Ключевым здесь является то, что в отличие от большинства других, у ОФЗ-ПК известна только величина текущего купона, и только к дате выплаты будет анонсирован купон на следующий период, который считается по-разному, в зависимости от алгоритма (об этом ниже). Т.е. он всегда изменяется, поэтому его и называют переменным.

ОФЗ-ПК – это облигации федерального займа с переменным купоном. Это обычная государственная облигация. Ключевым здесь является то, что в отличие от большинства других, у ОФЗ-ПК известна только величина текущего купона, и только к дате выплаты будет анонсирован купон на следующий период, который считается по-разному, в зависимости от алгоритма (об этом ниже). Т.е. он всегда изменяется, поэтому его и называют переменным.

Историческая справка.

Выпуск ОФЗ-ПК начался в 1995 году, однако в 1998 году Россия переживала один из самых тяжелых кризисов в своей истории и выпуск этих облигаций (как и некоторых других государственных ценных бумаг) прекратили. В то время доходность этих бумаг была слишком большой и представляла собой финансовую пирамиду. Новые адекватные ОФЗ-ПК вновь стали выпускать в 2014 году, но уже с обычной доходностью, наравне с другими долговыми интрументами.

Облигации федерального займа с переменным купоном бывают двух видов: среднесрочные – когда бумага действительна от одного до пяти лет, и долгосрочные – действуют от пяти до тридцати лет. Выплата купона происходит один раз в полгода. А значение выплат меняется и определяется средней доходностью по государственным краткосрочным облигациям за последние 4 торговые сессии или в зависимости от степени инфляции.

Переменный купон и доходность

Доходность от облигаций включает в себя две составляющие:

- Купонный доход – для ОФЗ-ПК выплачивается раз в полгода. Этот доход не облагается налогами.

- Доход от продажи или погашения – рассчитывается, как разница между ценой покупки и продажи. В этом случае предусмотрены налоги по общим правилам.

Доход от продажи или погашения ОФЗ-ПК имеет свои риски. Во-первых, при покупке бумаги ее можно неправильно оценить, но это больше случается с бумагами, обладающими сложной структурой (такие как ОФЗ-АД или ОФЗ-ИН). Во-вторых, есть риск ликвидности. А, в-третьих, финансовые потери могут возникнуть за счет падения рыночной цены на облигации.

![]() Получать купонный доход можно раз в полгода. Купоны таких облигаций привязываются к плавающей процентной ставке (например, RUONIA - представляет ставку по однодневным кредитам между банками, данные берутся по 28 крупнейшим из них) или размеру официальной инфляции. Купонный доход в этом случае рассчитывается, как ставка RUONIA +определенный процент. Поэтому по этим облигациям известна величина только текущего купона, а следующие доходы будут зависеть от ставок RUONIA или уровня инфляции.

Получать купонный доход можно раз в полгода. Купоны таких облигаций привязываются к плавающей процентной ставке (например, RUONIA - представляет ставку по однодневным кредитам между банками, данные берутся по 28 крупнейшим из них) или размеру официальной инфляции. Купонный доход в этом случае рассчитывается, как ставка RUONIA +определенный процент. Поэтому по этим облигациям известна величина только текущего купона, а следующие доходы будут зависеть от ставок RUONIA или уровня инфляции.

Процентная ставка таких облигаций может составлять от 7 до 10% . Есть возможность реивестировать эти проценты, благодаря этому доходность будет немного выше, но получить прибыль можно только по окончании срока с основной суммой.

![]() Многих инвесторов отпугивают ОФЗ-ПК своей невозможностью посчитать точную доходность. Из-за переменного купона, мы можем только предположить, как поменяется его величина в будущем. Тем не менее, мы можем опираться на историю изменения уже выплаченных купонов и пытаться прогнозировать рынок, исходя из алгоритма подсчета купона.

Многих инвесторов отпугивают ОФЗ-ПК своей невозможностью посчитать точную доходность. Из-за переменного купона, мы можем только предположить, как поменяется его величина в будущем. Тем не менее, мы можем опираться на историю изменения уже выплаченных купонов и пытаться прогнозировать рынок, исходя из алгоритма подсчета купона.

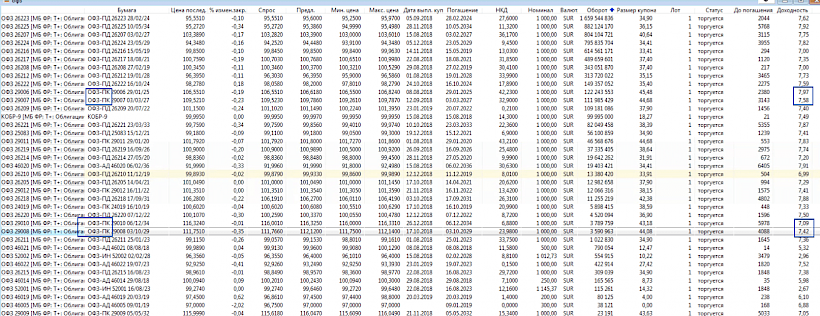

Примерную годовую доходность для ОФЗ-ПК можно посмотреть и в таблице облигаций в терминале QUIK, также как и для других гособлигаций. Но она опирается на текущий купон, так что смысла в этом может быть не много.

Не стоит также забывать про все параметры для подсчета доходности, по аналогии с другими облигациями. Смотрим на рыночную цену, накопленный купонный доход (НКД), думаем о сроке инвестиций и считаем сколько мы сможем получить примерно прибыли в нужный срок.

Где смотреть список?

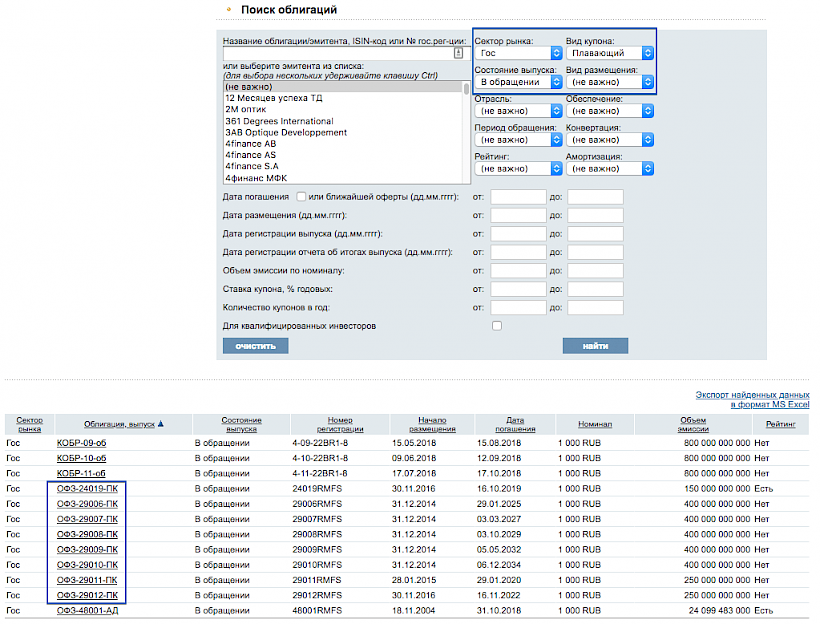

Выше уже был упомянут торговый терминал QUIK. Но не всегда он есть под рукой, тогда для поиска можно воспользоваться сторонними сайтами, у которых есть удобный фильтр, например, rusbonds.ru. Но там требуется регистрация для просмотра подробной информации по купонам у бумаги.

Выше уже был упомянут торговый терминал QUIK. Но не всегда он есть под рукой, тогда для поиска можно воспользоваться сторонними сайтами, у которых есть удобный фильтр, например, rusbonds.ru. Но там требуется регистрация для просмотра подробной информации по купонам у бумаги.

Итак, чтобы найти все ОФЗ-ПК, воспользуйтесь следующими параметрами фильтра в разделе поиска облигаций:

Обратите внимание, на картинке указан вид купона «плавающий» – его так тоже можно называть.

Как купить?

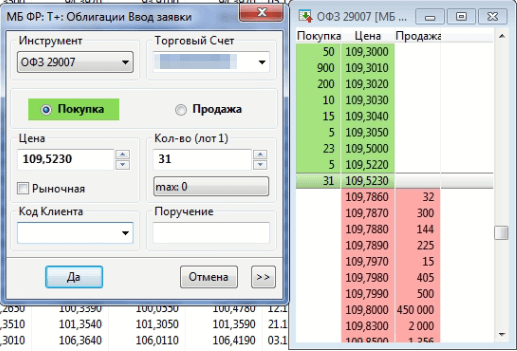

![]() Для того чтобы купить ОФЗ-ПК, как и любые другие облигации, нужно сначала оформить брокерский счёт. После этого можно связаться со своим брокером по телефону и попросить купить нужные бумаги. Но более предпочтительный, и в то же время сложный вариант, – торговать самостоятельно. Для этого в России обычно используют специальную программу – терминал QUIK. С подключением к вашему счёту всегда помогает брокер своими инструкциями и поддержкой. После настройки таблиц в QUIK, находим интересующую ОФЗ-ПК и оформляем заявку на покупку.

Для того чтобы купить ОФЗ-ПК, как и любые другие облигации, нужно сначала оформить брокерский счёт. После этого можно связаться со своим брокером по телефону и попросить купить нужные бумаги. Но более предпочтительный, и в то же время сложный вариант, – торговать самостоятельно. Для этого в России обычно используют специальную программу – терминал QUIK. С подключением к вашему счёту всегда помогает брокер своими инструкциями и поддержкой. После настройки таблиц в QUIK, находим интересующую ОФЗ-ПК и оформляем заявку на покупку.

Цена указывается в процентах от номинала. На картинке мы выставляем заявку на покупку по цене 109.523%, номинал этой бумаги 1000 рублей, значит мы заплатим 1095.23 рублей за каждую бумагу. Кроме того, величина НКД в заявке не указывается и будет списана автоматически. В данном случае НКД был 32.90 рубля, итого 1128.13 рублей за одну облигацию. Но расстраиваться нет повода, он к нам скоро вернется, когда НКД большой, значит скоро будет выплата купона, который у этой бумаги составляет 44.68 рубля.

Цена указывается в процентах от номинала. На картинке мы выставляем заявку на покупку по цене 109.523%, номинал этой бумаги 1000 рублей, значит мы заплатим 1095.23 рублей за каждую бумагу. Кроме того, величина НКД в заявке не указывается и будет списана автоматически. В данном случае НКД был 32.90 рубля, итого 1128.13 рублей за одну облигацию. Но расстраиваться нет повода, он к нам скоро вернется, когда НКД большой, значит скоро будет выплата купона, который у этой бумаги составляет 44.68 рубля.

Читайте нашу отдельную статью, в которой подробно рассказано, как купить ОФЗ физическим лицам.

Итоги

Гарантом ОФЗ выступает государство. Это говорит о том, что риски потерь могут быть в случае дефолта. Учитывая текущий размер государственного долга и уровень резервных фондов, можно сделать вывод, что вероятность такого исхода минимальна. Исходя из этого, свои деньги лучше доверять государству и получать доход, чем банкам, которые не могут гарантировать своим клиентам абсолютной безопасности их вкладов.

34114 просмотровЗаметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter