Рынок ценных бумаг представлен разными финансовыми инструментами инвестирования. Для того чтобы вкладывать деньги в долговой рынок, нужно сначала знать, что есть. Вексель – это тоже долговая бумага со своими особенностями, далее мы разберем подробнее это понятие, чем вексель отличается от облигации, где его купить и о других нюансах долговых бумаг.

Что такое вексель?

Особенности этой ценной бумаги:

- вексель выпускается только в бумажном виде на защищенном бланке;

- вексель допустимо передавать третьему лицу при помощи передаточной надписи на документе;

- предметом выплат являются только денежные средства (не имущество или что-то другое).

Различают следующие виды векселей:

- процентный;

- дисконтный;

- простой;

- переводной.

Процентный вексель – ценная бумага, доход по которой выплачивается в виде процентов, начисляемых на прописанный в документе номинал.

Дисконтный вексель – ценная бумага, доходом по которой является разница между номинальной ценой продажи и покупной ценой с дисконтом.

Простой вексель – это документ, по которому должник обязуется выплатить определенную сумму, по требованию кредитора или по истечению срока действия договора.

Переводной вексель – документ, по которому плательщиком денежного вознаграждения векселедержателю является третье лицо (должник векселедателя).

Где купить?

Векселедателем может выступать банк или юридическое лицо, а векселедержателем физическое или юридическое лицо, а также индивидуальные предприниматели.

![]() Удобнее всего приобрести ценную бумагу в представительстве банка, например, Сбербанка. Этот банк имеет самую широкую сеть отделений, предлагает разнообразные способы применения векселя и привлекает высоким процентом по долговому обязательству. Кроме того, ценные бумаги Сбербанка высоко ценятся на рынке.

Удобнее всего приобрести ценную бумагу в представительстве банка, например, Сбербанка. Этот банк имеет самую широкую сеть отделений, предлагает разнообразные способы применения векселя и привлекает высоким процентом по долговому обязательству. Кроме того, ценные бумаги Сбербанка высоко ценятся на рынке.

В векселях Сбербанка всегда указаны срок сделки, и, причитающийся держателю, размер процента или сумма дохода. Минимальный срок вексельной программы равен 2 неделям. По истечении срока действия договора, потребовать выплату можно в течение 3 лет.

Юридическое лицо способно приобрести ценную бумагу только по безналичному расчету, для физических лиц возможна оплата наличными. На момент подписания договора, невозможно точно рассчитать размер дохода, так как не определена дата погашения векселя. Закономерность такая: чем выше сумма вложения, и чем дольше срок хранения бумаги, тем проценты будут выше.

![]() Как использовать вексель:

Как использовать вексель:

- в качестве капиталовложения;

- в качестве залога при кредитовании;

- как денежный эквивалент при расчете за товары и услуги;

- как банковская гарантия для совершения финансовых сделок.

Как рассчитать номинальную стоимость?

![]() Разница между векселем и облигацией также в свойствах номинальной стоимости. У облигаций номинал обычно фиксирован и чаще всего составляет 1000 рублей.

Разница между векселем и облигацией также в свойствах номинальной стоимости. У облигаций номинал обычно фиксирован и чаще всего составляет 1000 рублей.

Для расчета номинальной стоимости векселя используется следующая формула:

Цена продажи векселя * (1 + (срок векселя * ставка / 365*100))

Например, компания приобрела в банке вексель по цене 19 835,62 рублей. Срок действия - 30 дней. Процентная ставка — 10% годовых. Расчеты будут такими: 19 835,62 * (1 + (30*10 / 365*100)) = 20 000 рублей.

Об облигациях

Основные характеристики:

- Доходность по облигациям определена заранее и указана на документе. Номинальная стоимость большинства облигаций равняется 1000 рублей. Обычно их выпускают тиражом.

- Облигации котируются на фондовых биржах, то есть являются эмиссионными.

- В случае ликвидации предприятия, выпустившего облигации, права ее владельцев подлежат удовлетворению в первую очередь.

Некоторые разновидности облигаций:

- с фиксированной процентной ставкой;

- с плавающей процентной ставкой;

- конвертируемые;

- неконвертируемые.

Облигации с фиксированной ставкой – бумаги с закрепленным купоном (процентом), который выплачивается с заданной периодичностью.

Облигации с плавающей ставкой – размер купона пересчитывается, как правило, раз в месяц или квартал.

Облигации с плавающей ставкой – размер купона пересчитывается, как правило, раз в месяц или квартал.

Конвертируемые облигации – те, которые дают право держателю обменять их на акции того же эмитента.

Неконвертируемые облигации – не дающие право на обмен на другие ценные бумаги.

В отдельной статье можете прочитать, какие еще бывают виды облигаций.

Покупка

Торговля облигациями ведется на фондовых биржах. Те, в свою очередь, работают только с юридическими лицами. Если покупать планирует физическое лицо, то необходимо обратиться к услугам брокера. Брокер – это компания посредник между биржей и держателем ценных бумаг. Достаточно будет открыть брокерский счет и можно совершать куплю-продажу облигаций онлайн.

Сходства ценных бумаг

- Оба документа относятся к ценным бумагам.

- Оба представляют собой долговые документы, по которым держатель вносит денежный вклад с целью получить его обратно вместе с процентами.

- И те и другие бумаги можно покупать и передавать или продавать.

Чем отличаются?

В первом случае речь идет об облигациях, во втором о векселях.

-

Выпускается в электронной и бумажной форме – только бумажной.

Выпускается в электронной и бумажной форме – только бумажной. - Выплаты производятся деньгами и имуществом – только деньгами.

- Является эмиссионной - не котируется на бирже.

- Выпускается большим тиражом – существует в единственном экземпляре на одном бланке.

- Процент выплачивается с разной частотой и по разной ставке – процент всегда фиксирован и выплачивается вместе с номиналом в момент реализации.

- Долгосрочное вложение (выпускается сроком на 3-5 лет) – краткосрочное вложение (обычно до года).

- Всегда имеет купон (процент) – может не иметь.

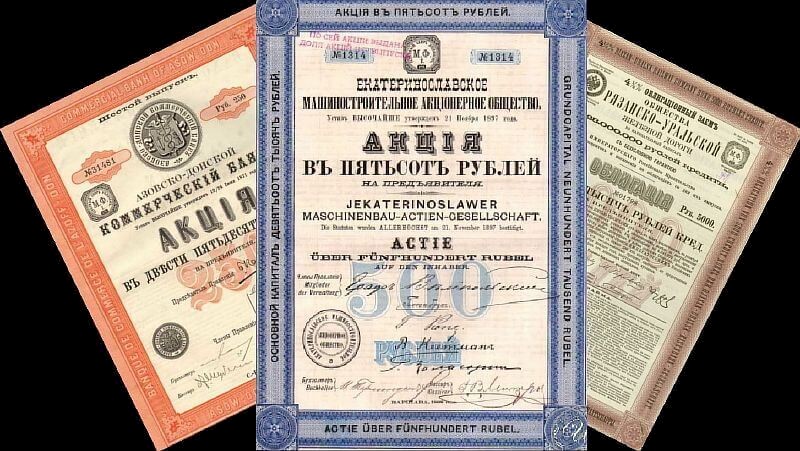

Немного об акциях

Акции, как и облигации, выпускаются предприятиями с целью привлечения дополнительных денежных средств в бюджет. В отличие от облигаций, акции дают право не только на получение процентов по вкладу, но и дивидендов. Также владельцы акций имеют право участвовать в управлении компанией-эмитентом. Эти ценные бумаги могут выпускать только акционерные общества.

Читайте в отдельной статье, чем облигации отличаются от акций.

Заключение

Зная отличия между ценными бумагами, легко сделать выбор в пользу выгодного предложения. Размер дохода будет зависеть от суммы и срока вложения, а также условий финансового рынка. Делая покупку у проверенных источников, можно быть уверенным в чистоте сделки и гарантии получения прибыли.

26204 просмотраЗаметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter