Инвестирование в облигации – один из видов получения пассивного дохода, который является самым надежным на фондовом рынке. Он считается самым консервативным, так как не испытывает сильных колебаний котировок и имеет предсказуемый доход. На сегодняшний день – это очень популярный актив, пользующийся максимальным спросом.

Но данный вид вложений требует изучения и внимательности, чтобы сделать всё правильно и получить выгоду больше, чем от банковских депозитов. Существуют определённые принципы, которые помогут разобраться.

Что это такое?

Если обобщить, доход складывается из совокупности нескольких составляющих:

- величины купонного дохода;

- разницы между покупкой и продажей или погашением облигации;

- действий самого инвестора (срок держания бумаги, покупка или продажа по удачной цене, реинвестирование выплаченных купонов).

Подробнее о том, откуда получается доход, можно будет почитать ниже.

Доход долговых бумаг российских эмитентов

![]() Тем, кто интересуется облигациями в качестве потенциальных вложений своих свободных средств, в первую очередь будет интересно узнать примерные цифры доходности этого инструмента на текущий момент. Речь пойдёт об облигациях, которые можно без труда купить на российском фондовом рынке через брокера.

Тем, кто интересуется облигациями в качестве потенциальных вложений своих свободных средств, в первую очередь будет интересно узнать примерные цифры доходности этого инструмента на текущий момент. Речь пойдёт об облигациях, которые можно без труда купить на российском фондовом рынке через брокера.

Облигации федерального займа (ОФЗ)

ОФЗ – это купонные государственные облигации, которые выпускает Министерство финансов РФ. Их доходность зависит от ставки рефинансирования ЦБ. Они устроены таким образом, что их доходность всегда будет немного выше того, что предлагают банковские депозиты. На данный момент, доходность ОФЗ составляет от 6% до 9% годовых.

ОФЗ – это купонные государственные облигации, которые выпускает Министерство финансов РФ. Их доходность зависит от ставки рефинансирования ЦБ. Они устроены таким образом, что их доходность всегда будет немного выше того, что предлагают банковские депозиты. На данный момент, доходность ОФЗ составляет от 6% до 9% годовых.

В случае с народными ОФЗ (ОФЗ-н) их доходность меньше за счет комиссий банка агента, примерно на 1,5% – 2%. Основное преимущество – максимум независимости от неблагоприятных факторов, так как ставка остается неизменной и нет риска отзыва лицензии или банкротства. Это самые надёжные долговые бумаги, так как за них ручается государство.

Муниципальные

Доходность муниципальных облигаций немного выше ОФЗ и составляет примерно от 7% до 12% годовых. Это долговые бумаги субъектов Российской Федерации, поэтому они тоже имеют высокий уровень надёжности и всегда исполняют свои обязательства. Кроме того, в случае проблем у региона, государство поможет погасить долги.

Доходность муниципальных облигаций немного выше ОФЗ и составляет примерно от 7% до 12% годовых. Это долговые бумаги субъектов Российской Федерации, поэтому они тоже имеют высокий уровень надёжности и всегда исполняют свои обязательства. Кроме того, в случае проблем у региона, государство поможет погасить долги.

Корпоративные

Большое количество крупных и средних компаний выпускают свои облигации, тем самым, давая возможность потенциальным инвесторам стать их кредиторами. На российском фондовом рынке наблюдается постоянный прирост доли этих бумаг, однако по общемировым меркам все еще является слишком волатильным.

Большое количество крупных и средних компаний выпускают свои облигации, тем самым, давая возможность потенциальным инвесторам стать их кредиторами. На российском фондовом рынке наблюдается постоянный прирост доли этих бумаг, однако по общемировым меркам все еще является слишком волатильным.

В среднем доходность надёжных корпоративных облигаций находится в промежутке от 6% до 14%. Если она больше 14% годовых, то такие бумаги уже считаются высокодоходными, и, как правило, имеют повышенные риски.

Еврооблигации

Еврооблигации являются долговыми ценными бумагами, которые номинированы в иностранной валюте для эмитента и выпущены иностранной компанией или ее «дочкой». На сегодняшний день такой вид облигаций может принести инвесторам доход в три раза больший, чем депозит в банке. Доходность компаний первого эшелона варьируется от 2% до 6% годовых в долларах и до 3% в евро.

Суть получения прибыли простыми словами

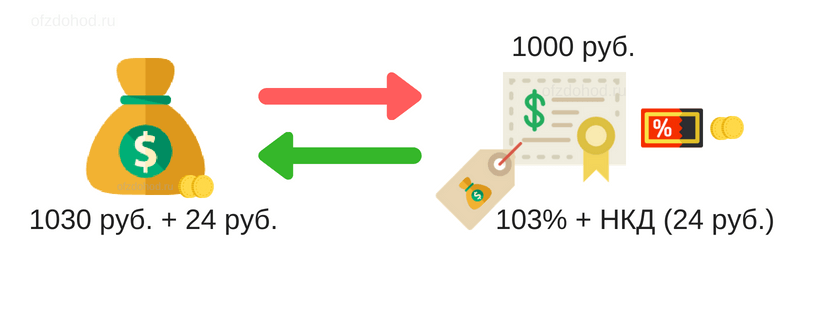

Для наглядности, лучше взглянуть на пример с картинками, где простыми словами объясняется откуда у облигаций берётся доход.

- Мы покупаем облигацию с номинальной стоимостью 1000 рублей. Заплатить за неё придётся грязную цену: рыночная цена + накопленный купонный доход (НКД). Цена выражается в процентах, в нашем примере она равна 103%, а это значит 1030 рублей за одну облигацию. НКД мы должны заплатить текущему владельцу облигации за то, что он владел этой бумагой некоторое время с момента выплаты последнего купона (об этом в следующем пункте). Всё это делается системой автоматически, просто нужно иметь достаточно средств на счете.

-

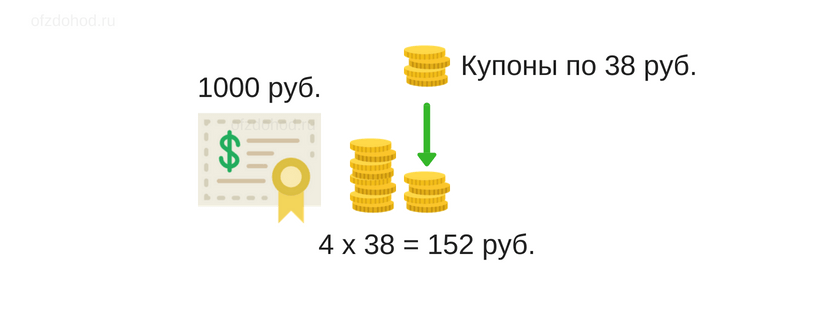

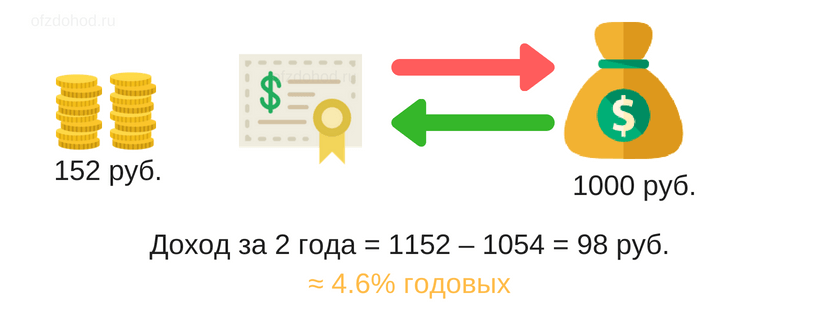

Основной доход у облигаций получается за счет периодических выплат за владение бумагой, называемых купонами. Выплаты обычно производятся 2 раза в год деньгами на счёт, которые тут же можно использовать для чего угодно. В нашем примере, мы продержали облигацию достаточно времени, чтобы получить 4 купона. Таким образом, у нас на руках облигация номиналом 1000 рублей и 152 рубля полученных выплат.

- Есть два способа получить основную сумму назад: дождаться погашения и продать на вторичном рынке (так же как купили). Рассмотрим первый из них. Погашение облигации – это выкуп бумаги эмитентом в установленную заранее дату. Эмитент брал кредит и выплачивал проценты, теперь в назначенный срок он обязан выплатить полную сумму кредита своим инвесторам.

Если бы срок жизни бумаги заканчивался, то вместе с последним купоном, нам бы выплатили и номинал бумаги, а в нашем случае – это значительно меньше, чем цена покупки. Это была бы невыгодная облигация. Доход в процентах указан на картинке.

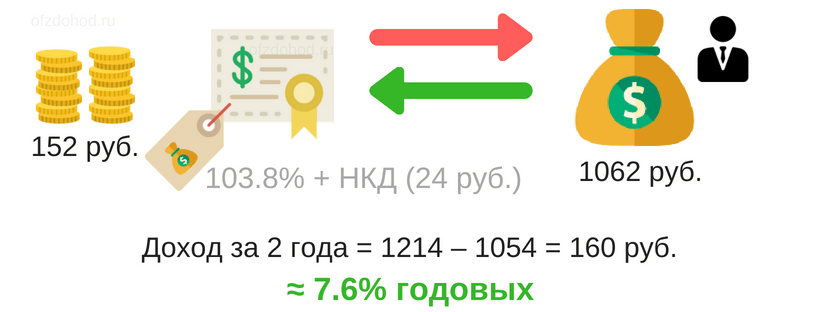

- Но скорее всего облигация не стоила бы так дорого, когда срок погашения так близок. Более реалистичен пример, когда срок погашения ещё через несколько лет, например, 8, и мы не хотим ждать так долго и хотим вернуть деньги. Для этого нужно продать облигацию. Предположим, нам повезло и цена облигации даже немного выросла за это время, и мы решили её продать ровно через 2 года с момента приобретения, а это значит, что НКД будет точно таким же, как при покупке. Вот какой доход мы тогда получим.

Итак, доходность берётся от купонных выплат, поэтому в первую очередь смотрите на это значение. Но от действий инвестора тоже многое зависит, если невыгодно приобрести облигации, доход может существенно пострадать.

![]() Ещё один способ получить дополнительный доход – реинвестирование купонных платежей. В нашем примере это было невозможно, так как одна облигация стоит 1000 рублей, а купоны слишком маленькие. Но если бы мы покупали 500 облигаций, то купонные выплаты в нашем случае бы составили 500*38 = 19 000 рублей. А это значит, что мы бы смогли купить ещё как минимум 18 облигаций (103% рыночная цена, помните?). Тогда на следующий раз, мы бы получили уже 19 684 рубля, купили бы ещё на них облигации. И так далее.

Ещё один способ получить дополнительный доход – реинвестирование купонных платежей. В нашем примере это было невозможно, так как одна облигация стоит 1000 рублей, а купоны слишком маленькие. Но если бы мы покупали 500 облигаций, то купонные выплаты в нашем случае бы составили 500*38 = 19 000 рублей. А это значит, что мы бы смогли купить ещё как минимум 18 облигаций (103% рыночная цена, помните?). Тогда на следующий раз, мы бы получили уже 19 684 рубля, купили бы ещё на них облигации. И так далее.

Обычные сложные проценты, которые и называются реинвестированием. Для того чтобы подсчитать доходность для реинвестирования, нужно воспользоваться формулой эффективной доходности (о ней ниже).

На какие параметры обратить внимание?

У облигации есть три основных параметра, которые в большей степени определяют доходность:

-

Купонная ставка.

Ставка купона показывает, какой процент будет выплачивать эмитент инвестору в установленный срок в течение «жизни» ценной бумаги. Начисляется купон ежедневно (НКД), а выплачивается зачастую раз в полгода или квартал. Чем больше купон по отношению к цене приобретения, тем выше доходность. -

Рыночная цена.

Показывает, за какую цену можно на данный момент продать или купить долговую бумагу. Доходность будет тем выше, чем ниже цена приобретения по отношению к цене продажи или погашения. Рыночная цена может быть как выше, так и ниже номинальной стоимости бумаги. -

Вид купона.

Облигация может иметь купон, значение которого периодически меняется по тому или иному алгоритму и не известно заранее, пока не его не анонсирует эмитент. Также бывают индексируемые облигации (ОФЗ-ИН), или и вовсе без купона.

Но будет также очень полезно углубиться и ознакомиться и со следующими двумя понятиями:

- На рынке существуют облигации с офертой. Оферта – это предложение эмитента о досрочном погашении облигации по оговоренной цене. Этот параметр дает право инвестору, не дожидаясь конца срока «жизни» долговой бумаги, погасить, либо продать бумагу по номинальной цене в заранее установленную дату. Дату можно посмотреть в проспекте эмиссии на странице конкретной облигации. После установленной даты облигации списываются со счета на следующий или 1 рабочий день, а деньги должны прийти в течение 20-25 дней.

Размер купона по этим бумагам фиксируется лишь до даты оферты, а после нее эмитент меняет ставку по купону, обычно, ориентируясь на актуальные рыночные доходности таких же ценных бумаг. Этот параметр дает возможность снижать риски за счет меньшего периода обращения бумаг, но в некоторых случаях снижает доходность. - Дюрация облигаций. Дюрация это показатель, который дает ответ на вопрос: через какой промежуток времени окупятся вложения инвестора? Он включает в себя срок обращения бумаги и вероятность изменения процентных ставок во время этого периода. Чем меньше этот параметр, тем ниже риски у инвестора и более стабильная доходность.

По каким формулам рассчитать?

Для того чтобы подсчитать доходность своих облигаций, необходимо знать значения следующих параметров:

Для того чтобы подсчитать доходность своих облигаций, необходимо знать значения следующих параметров:

- ставка купона;

- номинальная цена;

- цена приобретения;

- курс в момент приобретения;

- дата погашения/продажи;

- цену продажи (в случае, если продаем).

![]() Купонный доход – это процент, который эмитент обязуется уплатить по определённой заранее ставке раз в полгода (бывает и раз в квартал или раз в год). Но это ещё не наша итоговая доходность. Вообще говоря, нельзя просто так взять, и сразу по одной формуле посчитать годовую доходность облигации. Сначала придётся немного разобраться в видах доходностей. Это понадобится для расчёта к любой уникальной ситуации.

Купонный доход – это процент, который эмитент обязуется уплатить по определённой заранее ставке раз в полгода (бывает и раз в квартал или раз в год). Но это ещё не наша итоговая доходность. Вообще говоря, нельзя просто так взять, и сразу по одной формуле посчитать годовую доходность облигации. Сначала придётся немного разобраться в видах доходностей. Это понадобится для расчёта к любой уникальной ситуации.

Текущая

Владелец облигации получает определенные выплаты от эмитента каждый купонный период. По ставке, которая ему известна. Но из-за того, что бумага куплена не за номинальную стоимость, а по рыночной цене, реальная цифра для конкретного случая будет различаться. Это и называют текущей доходностью. Обобщим это в определение.

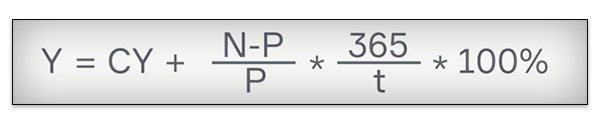

Вычисляется по формуле:

CY = К / П * 100%

- CY – текущая купонная доходность;

- К – выплаты по купонам за год в рублях (ставка по купону – % от номинала);

- П – цена покупки облигации без учета НКД, руб.

Пример: инвестор покупает облигацию по рыночной цене 1030 рублей (103%), номинал бумаги 1000 рублей. Допустим, ставка по купону 7.5%, а это 75 рублей в год. Тогда текущая доходность = ( 75/1030 ) * 100% = 7.28% годовых.

К погашению или продаже

Для подсчета доходности ваших облигаций, используйте именно эту формулу. Для этого нужно заранее подсчитать текущую купонную доходность, она используется в этой формуле. НКД для простоты можно отбросить, так как выплаты по купонам его покрывают. Эта формула подойдёт и для подсчета доходности к погашению, и к продаже, и к оферте.

- Y – доходность в годовых процентах к погашению/продаже;

- CY – текущая купонная доходность, которая описана выше;

- N – номинал облигации (Внимание! В случае досрочной продажи, здесь подставляем цену продажи в рублях);

- P – рыночная цена приобретения в рублях;

- t – количество дней владения бумагой (прогноз до момента погашения или продажи).

Рассмотрим формулу на примерах.

- К погашению. Как и в предыдущем примере, инвестор купил облигации по цене 1030 рублей (номинал 1000 рублей), ставка купона 7.5%. По формуле текущей доходности CY составила 7.28%. Допустим, дата погашения облигации ровно через 3 года (для простоты, но можно подставить любое количество дней). Тогда доходность к погашению составит 7.28% + ((1000 - 1030) / 1030) * 365 / 1095 * 100% = 6.3% годовых.

-

К продаже. Такие же исходные данные, но вдруг через 9 месяцев рыночная цена облигации по тем или иным причинам выросла и составила 106.5% (1065 рублей). Инвестор решил не ждать погашения и продать досрочно. И хотя прошло меньше года, для сравнения удобно считать именно годовой процент. Вместо номинала подставляем цену продажи, и получаем, что доходность равносильна следующему эквиваленту в годовых процентах: 7.28% + ((1065 - 1030) / 1030) * 365 / 91 * 100% = 20.9%.

Это очень хороший доход, и он стал возможен, благодаря сильному изменению цены. В реальности для такого скачка должны быть веские причины, например, очень сильное снижение ключевой ставки и малое количество альтернатив облигаций с подобной доходностью.

Это очень хороший доход, и он стал возможен, благодаря сильному изменению цены. В реальности для такого скачка должны быть веские причины, например, очень сильное снижение ключевой ставки и малое количество альтернатив облигаций с подобной доходностью.

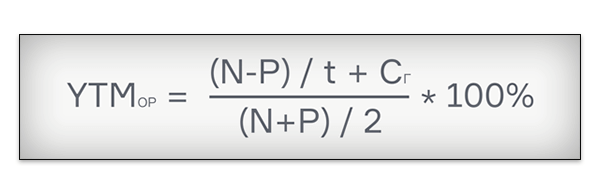

Эффективная

Эффективная доходность представляет собой полный доход владельца облигации с учетом реинвестирования купонов и учитывает такой показатель, как рентабельность инвестиций. Проще говоря, это доходность, которую мы получим, если будем покупать такие же облигации на все деньги, полученные от купонов. Упрощенная формула для расчета выглядит так:

- YTMор – примерная доходность к погашению;

- Cг – деньги полученные от выплаты купонов за год (в рублях);

- P – текущая рыночная цена облигации;

- N – номинал;

- t – количество лет до погашения.

Возьмем уже известный пример, купили облигацию (номинал 1000) по 1030 рублей, ставка 7.5%. Погашение через 3 года. Эффективная доходность в этом случае будет: ((1000 - 1030) / 3 + 75) / ((1000 + 1030) / 2) * 100% = 6.4% годовых. Напомним, что без реинвестирования, доходность бы была 6.3% годовых. Помните, что это приблизительная эффективная доходность, более точно её можно узнать на сайте Rusbonds, воспользовавшись калькулятором.

Возьмем уже известный пример, купили облигацию (номинал 1000) по 1030 рублей, ставка 7.5%. Погашение через 3 года. Эффективная доходность в этом случае будет: ((1000 - 1030) / 3 + 75) / ((1000 + 1030) / 2) * 100% = 6.4% годовых. Напомним, что без реинвестирования, доходность бы была 6.3% годовых. Помните, что это приблизительная эффективная доходность, более точно её можно узнать на сайте Rusbonds, воспользовавшись калькулятором.

Где посмотреть

К счастью, инвестору не приходится самостоятельно считать доход по формулам на калькуляторе для каждой облигации при принятии решения в пользу той или иной бумаги. Приблизительные значения годовых процентов можно посмотреть на специальных интернет-ресурсах, в QUIK или прикинуть на глаз с опытом, глядя на основные параметры. Рассмотрим самые популярные сайты.

К счастью, инвестору не приходится самостоятельно считать доход по формулам на калькуляторе для каждой облигации при принятии решения в пользу той или иной бумаги. Приблизительные значения годовых процентов можно посмотреть на специальных интернет-ресурсах, в QUIK или прикинуть на глаз с опытом, глядя на основные параметры. Рассмотрим самые популярные сайты.

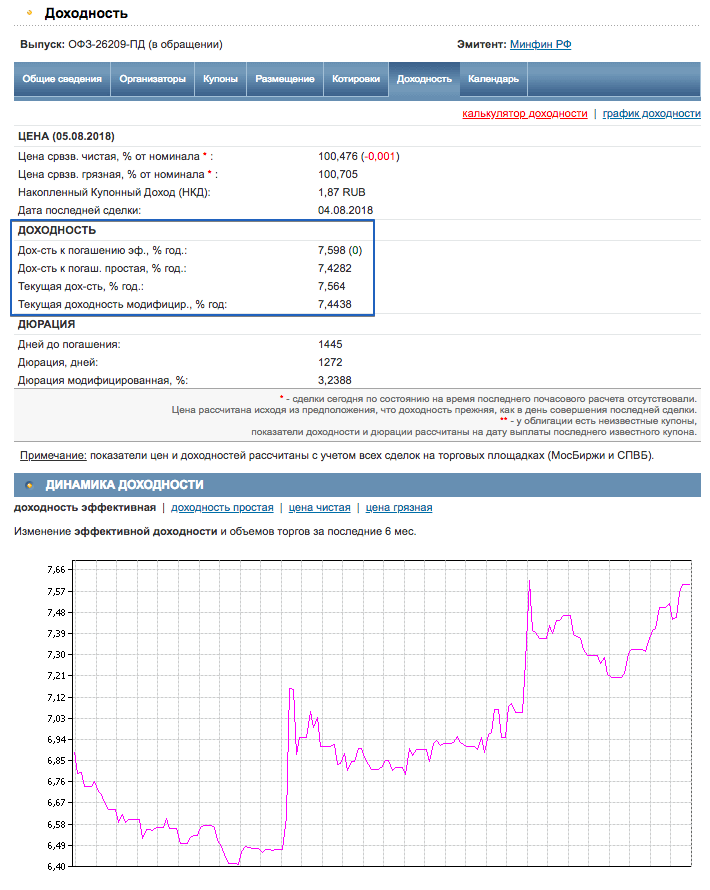

- Rusbonds.ru – можно найти любую облигацию, воспользовавшись поиском. Перейдя на страницу облигации, во вкладке «доходность» находятся подсчитанные эффективные и простые доходности, и даже построены графики с её изменением.

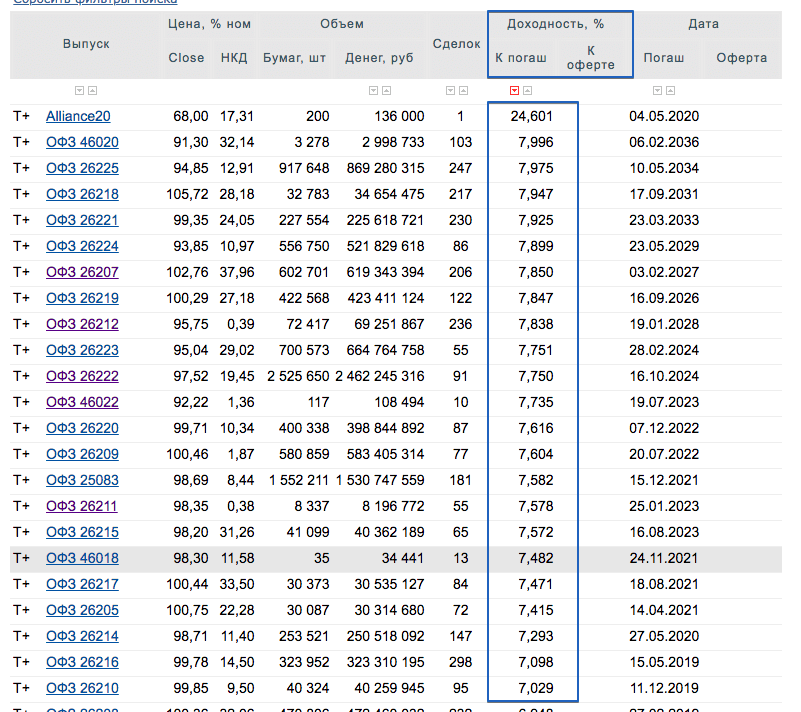

- Сайт брокера «ФИНАМ». На странице по итогам торгов облигаций, в общем списке можно посмотреть простую доходность к погашению. К сожалению, здесь всё не так информативно, как на rusbonds, но зато можно отсортировать по доходности и быстрее найти самые прибыльные.

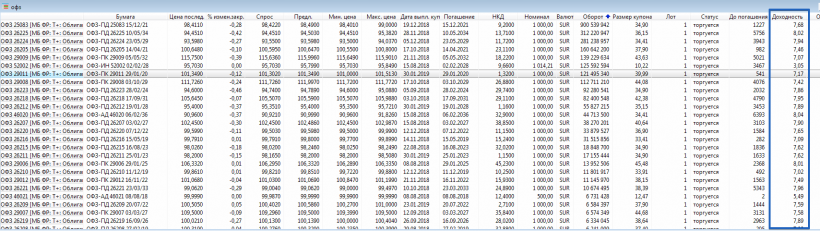

Также, если у вас уже есть брокерский счёт, можно использовать торговый терминал QUIK. Для этого нужно настроить таблицу облигаций, добавить нужные колонки. Это самый лучший способ, так как данные там будут в реальном времени, помимо доходности также обратите внимание на ликвидность – колонку объёмы торгов.

Выводы

Облигации – это надёжный инструмент получения стабильного и предсказуемого дохода. Давайте подведём итоги статьи:

- Если адекватно выбирать бумаги, величина их доходности всегда будет выше банковских депозитов, а в случаях с более рискованными бондами – намного прибыльней.

- Доход у облигаций складывается из купонных платежей, но разница в цене на рынке тоже может сыграть роль и значительно повлиять на итоговый процент.

- Основные параметры у облигации для расчёта дохода – это вид купона, его ставка и рыночная цена, но другие свойста тоже важны.

- Есть несколько формул для подсчета доходности облигаций, в зависимости от ваших целей. Самая практичная – доходность к погашению/продаже.

- Не обязательно считать по формулам доходность для каждой бумаги, когда выбираете. Удобно воспользоваться сайтом rusbonds или терминалом QUIK.

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter